Nos centramos en el contenido del título, es decir, operaciones de compra y venta intracomunitaria.

Toda actividad económica puede estar compuesta por operaciones interiores y/o intracomunitarias; y/o por operaciones que se realizan con países de fuera de la Unión Europea.

Pues hoy nos centramos en las adquisiciones y entregas intracomunitarias.

- Venta intracomunitaria

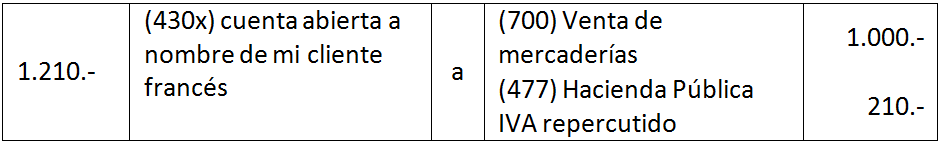

Voy a vender mi producto a mi cliente francés (p.ej.). El importe de la factura es de 1.000.-€. Si fuera una operación interior, serían 1.000.-€ más IVA (21%), y en el caso de la operación interior el asiento sería el que sigue:

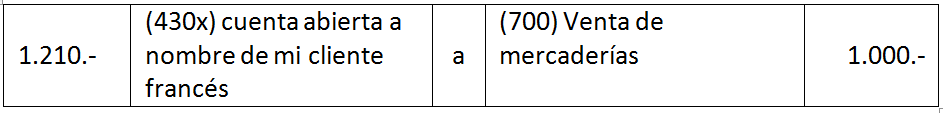

Y ahora volvemos a nuestra venta intracomunitaria.

La factura expedida sería sin IVA, tal y como os detallaremos en la información después del supuesto. Nos quedamos simplemente en los 1.000.-€ de la base. Por tanto:

¿Cobramos algún tipo de IVA cuando realizamos estas ventas intracomunitarias? No al tratarse de operaciones exentas.

Tener en cuenta que es un supuesto muy simple y que esto se puede complicar. Pero a grandes rasgos, la dinámica de la contabilización de las ventas intracomunitarias debe regirse por ese criterio.

- Adquisición intracomunitaria

En las adquisiciones intracomunitarias jugamos con la regla de inversión del sujeto pasivo, en el que nos alargaremos en un trabajo posterior

Hoy le hemos comprado nosotros al cliente francés por el mismo importe. Es decir, 1.000.-€. Tampoco tenemos que ser nosotros sino que nos basta con remitirnos al supuesto de venta intracomunitaria y exponer cómo tendría que haber contabilizado el cliente francés la venta que le hemos hecho nosotros.

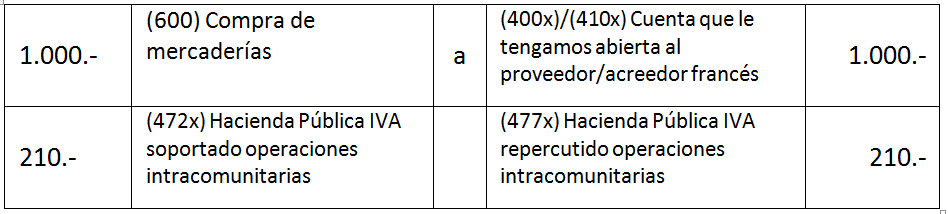

Pero bueno, vamos a decir que ahora somos nosotros los que le compramos a nuestro proveedor francés por 1.000.-€. El asiento sería:

La cuenta (600) del debe no tiene por qué ser esa. Puede que compremos un elementos de inmovilizado, por lo que lógicamente no meteremos la cuenta (600) sino la cuenta de inmovilizado que se corresponda con la naturaleza del elemento que compremos.

¿Estamos pagando IVA cuando realizamos estas adquisiciones intracomunitarias? No. Pero debemos reflejarlo de esta forma para cumplir con lo que hablaremos en el apartado final

Es interesante tener una cuenta específica para los IVAs “repercutidos y soportados” en operaciones intracomunitarias, de forma que al cerrar periodos o querer sacar informes para las liquidaciones periódicas tengamos separada la parte de IVA que se corresponde con operaciones interiores, de la que se basa en operaciones intracomunitarias.

FINAL: DECLARACIÓN DEL IVA

Al hilo del último comentario que acabo de dejar atrás, a la hora de hacer nuestras declaraciones trimestrales (o mensuales) del IVA, especificaremos la parte de IVA que se corresponde con operaciones interiores. Y de la misma forma, especificaremos la parte que se corresponde con las adquisiciones intracomunitarias, ya que como se ha visto en el apartado de adquisiciones intracomunitarias, el IVA de estas adquisiciones incrementa tanto el IVA repercutido como el soportado.

Así, en las declaraciones de IVA tendremos un apartado en la sección de IVA Repercutido para recoger la base y la cuota de adquisiciones intracomunitarias; y en la sección de IVA Soportado tendremos un apartado concreto para recoger la misma cuota. Por eso el consejo para separar el IVA de estas operaciones.

En lo que respecta a las entregas intracomunitarias, dependiendo de la entidad para la que hagamos la declaración (Agencia Tributaria, Departamento de Hacienda y Finanzas de la Diputación Foral de Bizkaia, o la de Gipuzkoa…), reflejaremos el importe de la base o no, a meros efectos informativos.

Para cualquier cosa desde nuestro departamento Asesoramiento Laboral le podemos resolver dudas y comentarios sobre consultas laborales de esta y otras índoles.